سر و شانه؛ الگویی محبوب در تحلیل تکنیکال که وقتی روی نمودار دیده میشود باید آماده سقوط بورس یا ارزهای دیجیتال باشیم. با الگوی سر و شانه، یک روند نزولی وحشتناک آغاز میشود. در این مقاله، ابتدا بهطور کامل با الگوی سر و شانه و الگوی سر و شانه معکوس (صعودی) آشنا میشوید و سپس نحوه انجام معامله با کمک این الگوها را یاد میگیرید.

الگوی سر و شانه چیست؟

سر و شانه یک الگوی نزولی در نمودار قیمت یک دارایی است و تغییر روند از صعودی به نزولی را نشان میدهد. وقتی یک تحلیلگر چنین الگویی را تأیید میکند، متوجه میشویم که روند صعودی احتمالاً پایان یافته است و بازار وارد فاز نزولی شده است.

بنابراین الگوی سر و شانه بهصورت معمولی، نزولی است و سقف قیمت را نشان میدهد. اگر همین الگو بهصورت برعکس دیده شود، صعودی خواهد بود و کف قیمت را نشان میدهد.

الگوی سر و شانه را در تمام میتوان یافت و بنابراین تمام معاملهگران و سرمایهگذاران میتوانند از آن استفاده کنند. این الگوی نموداری، به معاملهگر کمک میکند سطوح حائز اهمیتی همچون نقاط ورود به معامله، حد ضرر (فروش اضطراری) و اهداف قیمت را تشخیص دهد.

فراموش نکنید همانند تمام الگوها، در شناسایی این الگو هم امکان اشتباه از سمت تحلیلگر وجود دارد و هرگز نمیتوان از تکمیل یک الگوی سر و شانه اطمینان ۱۰۰ درصدی حاصل کرد.

شکل الگو در نمودار

ابتدا، به شکلگیری الگوی سر و شانه نگاهی میاندازیم و سپس الگوی معکوسِ آن را بررسی خواهیم کرد.

شکلگیری الگوی سر و شانه

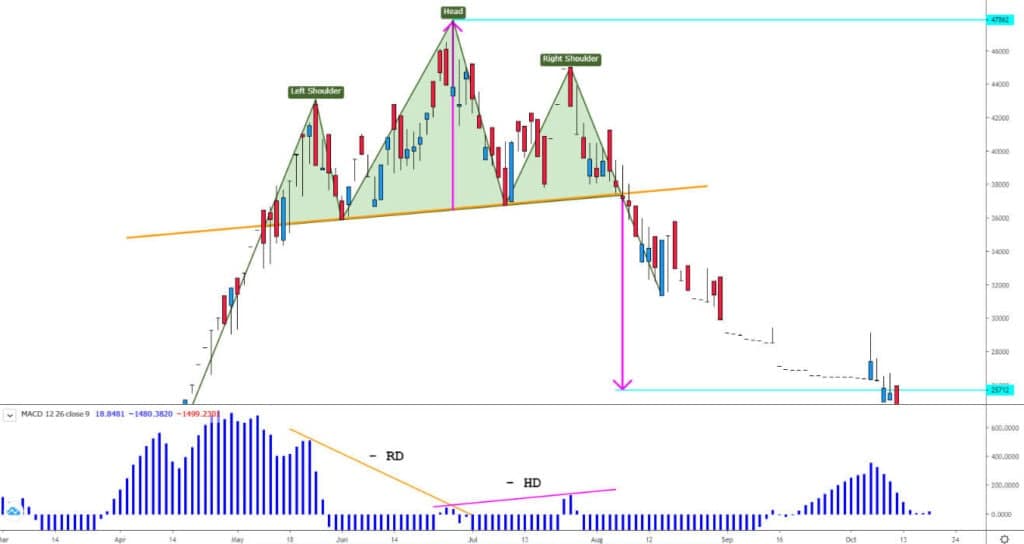

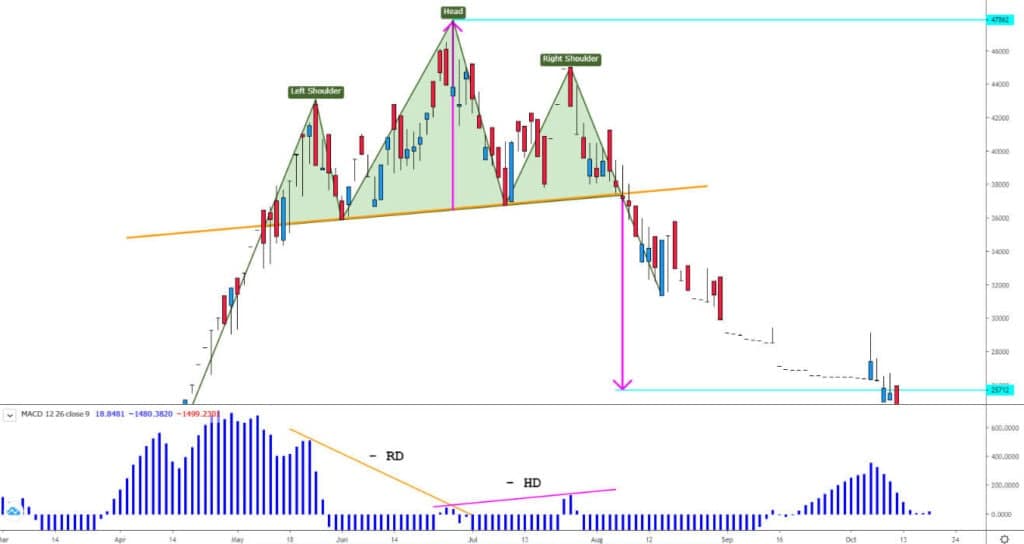

- شانه چپ: افزایش قیمت، ایجاد یک قله و کاهش قیمت

- سر: افزایش مجدد قیمت و شکلگیری قلهای بالاتر

- شانه راست: کاهش مجدد قیمت، افزایشی برای ایجاد قله راست الگو (با ارتفاعی کمتر از قله سر) و سپس افت شدید قیمت

الگوی سر و شانه بهندرت بهطور کامل شکل میگیرد؛ درواقع، ممکن است بین شانهها و سر، حرکات دیگری نیز دیده شود.

به یاد داشته باشید روندِ پشت یک الگوی سر و شانه صعودی است. بنابراین هنگام شناسایی این الگو به روند پشت آن هم دقت کنید.

الگوی سر و شانه

شکلگیری الگوی سر و شانه معکوس

- شانه چپ: کاهش قیمت، ایجاد یک دره و سپس افزایش قیمت

- سر: کاهش مجدد قیمت تا ایجاد درهای پایینتر

- شانه راست: افزایش و سپس کاهش قیمت و شکلدادن دره سمت راست

شکلگیری سر و شانه معکوس نیز بهندرت بهطور کامل دیده میشود و ممکن است بین شانهها و سر، روند حرکات دیگری دیده شود.

به یاد داشته باشید روند پشت یک الگوی سر و شانه معکوس نزولی است. بنابراین هنگام شناسایی این الگو به روند پشت آن هم دقت کنید.

ترسیم خط گردن

خط گردن (neckline) سطح است که معاملهگرها برای تعیین محدودههای مناسب و استراتژیک بهمنظور سفارشگذاری استفاده میکنند. در حقیقت در سر و شانه، وقتی شانه سمت راست به زیر خط گردن برسد، بهمعنای شکستهشدن حمایت و سقوط بیشتر قیمت است. در سر و شانه معکوس این روند برعکس است و وقتی شانه سمت راست به بالای خط گردن برسد، معنای آن شکست مقاومت و ادامه جهش است.

خط گردن در الگوی سر و شانه

برای ترسیم خط گردن، اولین قدم مشخصکردن شانه چپ، سر و شانه راست روی نمودار است. در الگوی سر و شانه، کف قیمتیِ بعد از شانه چپ و همچنین کف قیمتیِ بعد از سرِ الگو را به یکدیگر متصل میکنیم تا «خط گردن» ترسیم شود؛ این خط در نمودارهای فوق با خط آبی نشان داده شده است.

همچنین، در الگوی سر و شانه معکوس، اوج قیمت پس از شانه چپ را به اوج قیمت پس از سر وصل و به این صورت خط گردن این الگو را رسم میکنیم.

پس از تکمیلشدن سر و شانه، قیمت معمولاً بهاندازه فاصله سر تا خط گردن سقوط میکند. همچنین پس از تکمیلشدن الگوی سر و شانه معکوس، قیمت معمولاً بهاندازه فاصله سر تا خط گردن، افزایش پیدا میکند.

در بخش بعد در خصوص اهمیت و کاربرد خط گردن توضیح خواهیم داد.

نحوه معامله با سر و شانه

برای استفاده از این الگو، حتماً باید تا کاملشدن الگو صبر کنیم، زیرا ممکن است الگو اصلاً کامل نشود یا الگویی که بخشی از آن ایجاد شده، در آینده تکمیل نشود. الگوهایی را که بخشی یا نیمی از آنها کامل شده است، باید زیر نظر داشته باشیم. با این حال، تا زمانی که الگو خط گردن را قطع نکند، هیچ معاملهای را نباید بر اساس آن انجام داد.

در پس از مشاهده سر و شانه روی نمودار، باید منتظر باشیم تا پس از رسیدن به قلهٔ شانه راست، روند قیمت از خط گردن پایینتر برود. در مورد سر و شانه معکوس هم باید منتظر شکلگیری شانه راست و همچنین حرکات قیمت بالاتر از خط گردن باشیم.

پس از تکمیل الگو، میتوانید معامله خود را آغاز کنید. معامله را از پیش برنامهریزی کنید و نقاط ورود، حد ضرر و هدف سود خود را بنویسید. همچنین، هر متغیر دیگری را که ممکن است حد ضرر یا هدف سود شما را تغییر دهد، در نظر داشته باشید.

تعیین حد ضرر

در الگوی سر و شانه، حد ضرر درست بالاتر از شانه راست قرار میگیرد. همچنین، از محدودهی سر الگو نیز میتوان بهعنوان حد ضرر استفاده کرد، اما این سطح، ریسک بیشتری هم به همراه خواهد داشت و نسبت سود به زیان الگو را کاهش می دهد.

در الگوی سر و شانه معکوس، حد ضرر را میتوان درست زیر شانه راست تعیین کرد. در این الگو هم میتوانیم حد ضرر را روی سر الگو تنظیم کنیم. با این حال، این کار نیز معاملهگر را در معرض ریسک بیشتری قرار میدهد. در نمودار بالا، حد ضرر روی ۱۰۴ دلار (درست زیر شانه راست) تنظیم شده است.

تعیین هدف سود

پس از تکمیلشدن الگوی سر و شانه یا الگوی سر و شانه معکوس، قیمت بهاندازه فاصله بین سر تا خط گردن کاهش یا افزایش مییابد.

در حقیقت، هدف یا حد سود برای این الگو، تفاوت قیمت بین سر و پایینترین سطح (کف) در هر کدام از شانهها است. این اختلاف قیمت از خط گردن کاسته میشود تا هدف سود در مسیر نزولی به دست آید. برای الگوی سر و شانه معکوس نیز این اختلاف قیمت به خط گردن اضافه میشود تا هدف قیمت و نقطه سود در مسیر صعودی مشخص شود.

هدف سود در الگوی سر و شانه معکوس

بهعنوان مثال، طبق تصویر بالا، هدف سود برای سر و شانه معکوس به این ترتیب حساب میشود:

۱۱ دلار ₌ (سر یا همان کمترین حد قیمت) ۱۰۲ دلار ₋ (بیشترین حد قیمت پس از شانه چپ) ۱۱۳ دلار

اختلاف این دو قیمت به خط گردن اضافه میشود (در الگوی سر و شانه معمولی، کسر میشود). اگر ۱۱۳ را با ۱۱ جمع کنیم، حاصل ۱۲۴ خواهد شد و بنابراین باید سفارش خود را روی ۱۲۴ تنظیم کنیم تا با سود کامل از بازار خارج شویم.

گاهی اوقات، سرمایهگذاران پس از مشخصشدن خط گردن، برای رسیدن به هدف سود ایدهآل خود باید مدت زمان زیادی (تا چند ماه) منتظر بمانند. نظارت مستمر و زمانمند بر روند معاملات میتواند به شما در پیشبینی نتایج آنها کمک کند. همچنین معاملهگران حرفهای به تازهکارها توصیه میکنند کمی احتیاط به خرج دهند و سود خود را پایینتر از حد انتظار در نظر بگیرند، چراکه گاهی اوقات الگوها با اندکی اختلاف تکمیل میشوند.

دلایل کارآمدبودن در معامله

هیچ الگویی بدون ایراد نیست و هیچ الگویی همیشه مؤثر و مفید واقع نمیشود. با این حال، دلایل مختلفی وجود دارد که نشان میدهد چرا الگوی سر و شانه حداقل روی کاغذ جواب میدهد. در این بخش، به ویژگیهای جالب الگوی سر و شانه اشاره خواهیم کرد، اما این توضیحات برای هر دو نوع سر و شانه صادق است:

- با رسیدن قیمت به سقف بازار (سر)، فروشندگان وارد بازار میشوند و فشار خرید کمتر میشود.

- با نزدیکشدن به خط گردن، افراد بسیاری که در موج آخر، با قیمتی بیشتر یا در روند افزایش قیمت در شانه راست خرید کردهاند، دچار ضرر هنگفتی میشوند. درواقع، افراد بسیاری در این مرحله از موقعیتهای خود خارج میشوند و قیمت را بهسمت هدف سود سوق میدهند.

- تعیین حد ضرر بالای شانه راست از این رو منطقی است که روند بهسمت پایین تغییر مسیر داده است و شانه راست، درواقع قلهای با ارتفاع کمتر نسبت به سر است. بنابراین، تا زمانیکه روند دوباره بهسمت بالا تغییر جهت ندهد، شانه راست شکسته نخواهد شد.

- حد سود با این فرض تعیین میشود که بسیاری از معاملهگرهایی که اشتباه کردهاند یا دارایی موردنظر را در زمان نامناسبی خریدهاند، از موقعیتهای خود خارج میشوند. بنابراین، روندی اصلاحی با اندازهای مساوی با میزان رشدِ پیش از آن، ایجاد میشود.

- خط گردن سطحی است که در آن، بسیاری از معاملهگرها متضرر و از موقعیتهای خود خارج میشوند؛ بنابراین، روند را بهسمت هدف قیمت سوق میدهند.

- حجم معاملات را نیز میتوان در نظر داشت. در طول الگوهای سر و شانه معکوس، بهتر است حجم معاملاتی پس از خط گردن افزایش یابد. این مسئله نشاندهنده افزایش علاقه به خرید است که میتواند قیمت را بهسمت هدف پیش ببرد. کاهش حجم خرید بیانگر بیعلاقگی معاملهگران به حرکت صعودی است و میتواند حاکی از بدبینی سرمایهگذاران باشد.

مشکلات معاملهگری با این الگو

همانطور که پیشتر اشاره شد، این الگو نیز با ایراداتی همراه است. برخی از مشکلات احتمالی در معاملهگری با استفاده از سر و شانه عبارتاند از:

- شما باید الگوها را تشخیص دهید و روند شکلگیری آنها را دنبال کنید. با این حال، تا زمانی که الگو تکمیل نشده است، نباید از این استراتژی استفاده کنید. این کار میتواند زمانبَر و طولانی باشد.

- الگوی سر و شانه همیشه جواب نمیدهد. گاهی روند با حد ضرر تماس پیدا میکند و معامله از دست میرود.

- هدف سود همیشه محقق نمیشود. بنابراین، معاملهگرها بهتر است متغیرهایی را که بر خروج آنها از بازار تأثیرگذار است، بهدقت تنظیم کنند.

- این الگو همیشه راه معامله را هموار نمیکند. بهعنوان مثال، اگر در حین شکلگیری یکی از شانهها، افت قابلتوجهی بهدلیل اتفاقی پیشبینینشده رخ دهد، ممکن است هدف قیمت محاسبهشده به دست نیاید.

- الگوها اغلب بهصورت ذهنی روی نمودار پیاده میشوند. یک معاملهگر ممکن است شانهای از الگو را ببیند و معاملهگر دیگر آن را تشخیص ندهد. پیش از ورود به معاملات براساس الگوها، با نگاهی به توضیحات کلی بالا، تعریف کنید که شرایط و الگوی مطلوب شما چه باید باشد.

سوالات رایج درباره الگوی سر و شانه

الگوی سر و شانه نزولی است یا صعودی؟

الگوی سر و شانه نزولی است؛ اما یک الگوی دیگر بهنام الگوی سر و شانه معکوس داریم که صعودی است.

الگوی سر و شانه در چه تایم فریمی قابلاستفاده است؟

در هر تایم فریمی میشود از الگوی سر و شانه استفاده کرد؛ اما بیشتر تحلیلگران ترجیح میدهند از آن در تایم فریم بلندمدت مانند ۴ساعته استفاده کنند.

آیا واکنش قیمت به الگوی سر و شانه قطعی است؟

خیر. هیچ الگویی قطعی نیست و فقط به شما کمک میکند بتوانید بهتر بازار را ارزیابی کنید.

سخن پایانی

سر و شانه در تمام بازههای زمانی اتفاق میافتد و بهلحاظ بصری دیده میشود. اگرچه این الگو گاهی بهصورت ذهنی پیادهسازی میشود، اما شکل کامل آن میتواند نقاط ورودی، حد ضرر و هدف سود را مشخص کند تا اجرای یک استراتژی معاملاتی آسانتر شود.

الگوی سر و شانه، بهترتیب از شانه چپ، سر و سپس شانه راست تشکیل شده است. متداولترین نقطه ورود به معامله، تقاطع روند قیمت با خط گردن الگو است. در این حالت، حد ضرر بالاتر (در سر و شانه) یا پایینتر (در سر و شانه معکوس) از شانه راست تعیین میشود. هدف و حد سود نیز از تفاوت بین سقف و کف با الگو بهاضافه (در سر و شانه معکوس) یا کسر (در سر و شانه) از خط گردن به دست میآید.

این سیستم کامل و بیایراد نیست؛ اما روشی را برای معاملات بازارها بر اساس حرکات منطقی قیمت ارائه میدهد.

با شرکت در دوره علاوه بر دهها الگوی دیگر، میتوانید معامله سر و شانه را بهطور کامل یاد بگیرید و با پشتیبانی مداوم اساتید ابهامات خود را رفع کنید.

برای نگارش این مقاله از در وبسایت اینوستوپدیا کمالگوی سر و شانه یکی از الگوهای برگشتی بسیار قوی است که رؤیای دریافت سود از بازارهای مالی را به حقیقت تبدیل میکند. حتماً تا به حال شنیدهاید که همه چیز در مارکت خلاصه میشود و اگر بتوانید نشانههای آن را به خوبی بشناسید، میتوانید در فرصتهای مناسب سود خوبی را از آنِ خود کنید. در این مطلب قصد داریم این الگوی پرتکرار و مهم را به شما آموزش دهیم تا با یادگیری ریشهای تحلیل تکنیکال، یک گام به هدف خود نزدیکتر شوید. پس لطفاً ما را تا انتهای این مطلب همراهی کنید.

آموزش ویدئویی الگوی سر و شانه

الگوی سر و شانه چیست؟

این الگو یکی از معروفترین الگوهایی است که زیاد به چشمتان میخورد. ارزش واقعی آن زمانی مشخص میشود که بتوانید آن را در انتهای یک روند صعودی یا نزولی مشاهده کنید. اگر یک روند صعودی داشته باشیم، یعنی قیمت بیاید و سقف و کفهای بالاتر بزند، گاهی میبینیم که قیمت از یک جا بازمیگردد و به اندازه لِگ صعودی قبلی، خود را اصلاح میکند. اگر خطی را به عنوان خط گردن ترسیم کنیم که پایینترین نقطه این روند را نشان دهد، گاهی قیمت تا این خط پایین میآید، دوباره بازمیگردد و به اندازه لگِ صعودی قبلی بالا میرود.

گاهی این اصلاح بازگشتی به اندازه شانه قبلی است و اگر خطی را ترسیم کنیم، متوجه تراز بودن بازگشت قیمت در این الگو میشویم. گویی قیمت الگوی سر و شانه را ایجاد کرده است. در انتهای روند نزولی که قیمت سقفها و کفهای پایینتری را زده است نیز همین الگو را به صورت معکوس داریم، به طوری که سر و شانهها به سمت پایین میافتند. گاهی قیمت میآید و ۱۰۰ درصد لگ قبلی خودش را اصلاح میکند یا حتی از آن هم فراتر میرود. جالب است، نه؟

از کجا بدانیم الگوی سر و شانه شکل گرفته است؟

برای تشخیص این الگو لازم است بدانیم که شانه چپ آن، حکم نشانه را برایمان دارد. اگر الگوی M یا W شکلی را در نمودار دیدید، این احتمال را بدهید که با الگوی هد اند شولدر سروکار داشته باشید. در این صورت قیمت ممکن است تا نوک شانه چپ اصلاح دهد و موقعیتی عالی را برای تعیین ستاپ معاملاتی سودده ایجاد کند.

البته لازم است به این نکته توجه داشته باشید که این الگو همیشه به صورت شارپ و تروتمیز در نمودار ایجاد نمیشود! گاهی خسته حرکت میکند، گاهی در گرههای حمایت و مقاومت کمی بازی میکند و گاهی هم خیلی کم خود را اصلاح میکند.

الگوی سر و شانه تا چه اندازه میتواند ریزش یا رشد داشته باشد؟

ریزش و رشد الگوی سر و شانه

اگر میخواهید ستاپ معاملاتی پرسودی را تنظیم کنید، بدون شک کنجکاوید بدانید حد رشد یا ریزش این الگوی قوی چقدر است. جالب است بدانید که میزان رشد یا ریزش این الگو به اندازه ارتفاع یا عمق سر آن است. به عنوان مثال اگر عمق سر این الگو در انتهای یک روند ریزشی حدود ۱۲ درصد باشد، میتوانیم انتظار داشته باشیم که قیمت پس از شکستن خط گردن و تثبیت شدن کندل، به اندازه تقریباً ۱۲ الی ۱۳ درصد رشد کند.

اما نکته مهم اینجاست که همیشه میزان ریزش یا رشد به اندازه عمق یا ارتفاع سر نیست. گاهی این میزان به اندازه نصف عمق یا ارتفاع سر است. پس اگر میخواهید هوشمندانه عمل کنید، لازم است پس از اینکه قیمت خط گردن را شکست و الگوی سر و شانه شکل گرفت، آنگاه تارگت خود را به اندازه نصف عمق یا ارتفاع سر قرار دهید. مثلاً اگر عمق سر ۱۲ درصد است، شما میتوانید تارگت خود را روی ۵ یا ۶ درصد قرار دهید.

آیا الگوی سر و شانه با یک نگاه به چارت قابل تشخیص است؟

واقعیت را بخواهید، خیر. همانطور که پیشتر نیز بیان کردیم، این الگوی معروف به صورتی نیست که کاملاً تروتمیز روی نمودار به چشم بخورد. گاهی اوقات الگوی هد اند شولدر به صورتی است که با رسم خط گردن، یک خط صعودی یا نزولی را مشاهده میکنید. گاهی اوقات نیز شانه سمت چپ خیلی کوچک یا خیلی عمیق شکل میگیرد. بنابراین انتظار یک شکل زیبا و واضح را از چارت قیمت نداشته باشید.

الگوی سر و شانه چه زمانی معتبر است؟

یکی از مهمترین نکاتی که لازم است به آن توجه داشته باشید، تشخیص معتبر بودن الگوی هد اند شولدر است. این الگو یک سری تریگرها دارد که برای تشخیص اعتبار آن لازم است آنها را فراگیرید. الگویی که یک لگ صعودی (سقف) داشته باشد، سپس یک کف و بعد یک هایر های (بالاترین نقطه)، سپس قیمت آنقدر ریزش کند که زیر کف قبلی را بزند و بعد شانه راست را بسازد، به عنوان قویترین الگو شناخته میشود.

شکست قیمت قبلی در این الگو حتی میتواند به صورت یک کندل شادو دار هم باشد. پس نیازی نیست دست نگه دارید تا کندل بسته شود. اگر به اندازه یک پیپ از سقف قبلی بالاتر یا از کف قبلی پایینتر بزند نیز الگویی بسیار معتبر و با وین ریت بالا در نظر گرفته میشود.

الگوی سر و شانه تا چه اندازه میتواند اصلاح بدهد؟

اصلاح قیمت در الگوی سر و شانه

برای اینکه بتوانید میزان اصلاح الگوی هد اند شولدرز را اندازهگیری کنید، میتوانید از سطوح فیبوناچی کمک بگیرید. در الگویی که انتهای روند صعودی شکل گرفته است، مبدأ سطوح فیبوناچی را روی لگ ریزشی در نظر میگیریم و شانه سمت راست را تا فیبوی ۰٫۵ درصد یا ۰٫۶۱۸ به عنوان اصلاح در نظر میگیریم. الگو تا سطح ۰٫۳۸ فیبوناچی نیز معتبر است، زیرا نباید اصلاح عمیقی بدهد.

روش دیگر، کمک گرفتن از خطوط یا سطوحی است که میتوانید به کمک آنها شانههای الگو را به هم متصل کنید و رفتار خط قیمت را هنگام برخورد با آن بسنجید. همچنین میتوانید با یکی از عددهای فیبوناچی از این خط یا سطح تأییدیه بگیرید و مطمئن شوید که قیمت نسبت به این سطح واکنش نشان میدهد و سپس ریزش خود را دنبال میکند.

چگونه الگوی سر و شانه را روی چارت پیدا کنیم؟

برای پیدا کردن این الگو روی چارت لازم است به این نکته دقت داشته باشید که هیچگاه به دنبال یک الگوی بینقص نگردید. در واقع شما باید از بین خطوط چارت قیمتی و نوسانهای کوچک و بزرگ آن، این الگو را بیرون بکشید و بر اساس آن نمودار را تحلیل کنید. برای پیدا کردن این الگوی قوی به نقاط هایر لو (کف بالاتر) و لور لو (کف پایینتر) دقت داشته باشید. به دنبال آخرین سقفی باشید که آمده کف پایینتر را زده است و سپس قیمت توانسته سقف را پس بگیرد.

در اینجا لازم است به دنبال یک سری تأییدیهها باشید تا مطمئن شوید که الگویی که پیدا کردهاید، همان الگوی سر و شانه معروف است. چرا که گاهی ممکن است نمودار حالتی به خودش بگیرد که معادل این الگو نباشد. اگر کفها و سقفهایی را که روی چارت میبینید با یک خط به یکدیگر متصل کنید، به آسانی میتوانید شکل هد اند شولدر را در تصویر کلی این خطوط تشخیص دهید.

چگونه از الگوی سر و شانه تأییدیه بگیریم؟

پس از اینکه این الگو را روی نمودار پیدا کردید، نوبت آن میرسد که از آن تأییدیه بگیرید و با اطمینان خاطر بیشتری ستاپ معاملاتی خود را قرار دهید. برای این کار میتوانید از ترسیم سطوح حمایت یا مقاومت کمک بگیرید. به این صورت که زمانی که دو شانه و یک سر را یافتید، یک سطح باکسی شکل در قسمت سقفها یا کفها ترسیم کنید و نحوه واکنش قیمت به این سطح را بسنجید.

چگونه به کمک الگوی سر و شانه ستاپ معاملاتی ایجاد کنیم؟

ستاپ معاملاتی با الگوی سر و شانه

اگر قیمت نتوانست کف قبلی را که منجر به ایجاد سقف جدید شده بشکند، لازم است به دنبال تأییدیههای بیشتری باشید و پیش از اطمینان، از باز کردن معامله جدید خودداری کنید. در این شرایط بهتر است صبر کنید تا قیمت در لگ ریزشی خود، پایینترین کف الگو را بشکند و ریزش کند. آنگاه شما میتوانید هنگام بازگشت قیمت به سوی بالا و همتراز شدن آن با سقف شانه سمت چپ، وارد معامله شوید. در اینجا میتوانید داراییهای خود را بفروشید و از ریزش پُرسود قیمت لذت ببرید.

اما اگر قیمت پیش از تشکیل شانه سمت راست موفق شد کف قبلی را حتی در حد یک پیپ بشکند، در این صورت خوشبختانه با الگویی قوی مواجه هستید که با خیال راحتتری میتوانید از آن سود بگیرید. در اینجا میتوانید در شانه سمت راست وارد معامله شوید. اما اگر چنین اتفاقی نیفتاد نیز کافی است صبر کنید تا شانه سمت راست کاملاً تکمیل شود، خط گردن خود را رد کند و به سطح شانه سمت راست دوباره پولبک بزند. اینگونه میتوانید معامله مطمئنتری را تجربه کنید.

آیا الگوی سر و شانه قابل اتکا است؟

خوشبختانه بله. اگر به چارت دقت کنید، میبینید که این الگو بارها در طول چارت تکرار شده و جواب داده است. برای اطمینان بیشتر میتوانید از سطوح فیبوناچی (۰٫۶۱ یا ۰٫۷۸) نیز تأییدیههای لازم را بگیرید و با دل قرصتری وارد معامله شوید. ضمناً این الگو در تایم فریمهای مختلف نیز فراکتال دارد و از این جهت الگویی قوی برای ترید و الگوهای برگشتی محسوب میشود.

سخن پایانی

ترید با الگوی سر و شانه

الگوی سر و شانه یکی از بهترین الگوهایی است که به کمک آن میتوانید ستاپهای معاملاتی دوطرفه باز کنید و از سود خود لذت ببرید. برای اینکه بتوانید مثل یک تریدر حرفهای این الگو را در نمودار تشخیص دهید، لازم است تمرین کنید، بک تست بگیرید و نتیجه تحلیلهای خود را بسنجید. با تمرین و تکرار میتوانید با یک نگاه این الگو را تشخیص دهید و زودتر از همیشه معامله کنید. امیدواریم این آموزش برایتان مفید واقع شده باشد. موفق و پُرسود باشید.

حتما بخوانید: آموزش الگوی سر و شانه در بازارهای مالی

اخبار طلا arznow تاثیری زیادی روی فراز و نشیبهای این بازار میگذارند. اگر فعال یا سرمایه گذار ارزهای دیجیتال هستید حتما پیگیر اخبار باشید